-

联系我们

地址:广州市越秀区大沙头路东四巷16号四楼

电话:020-87301042

传真:020-87303289

Email:gdzyxh@zkgroup.info

-

药业专题

- 您现在的位置:首页 > 药业专题

收入利润双降 全球TOP15药企的不给力成绩单

信息来源:岭南中药网收集 发布时间:2015/3/27年销售总收入超过150亿美元的全球前15强跨国制药企业,最近公布的2014年度财务运行绩效差强人意。截至2014年12月底,15家药企的销售总收入合计从上一年度的5555亿美元下降至5460亿美元,同比下滑1.7%;净利润从1045亿美元下降至958亿美元,同比下滑8.3%(表1)。印度医药经济信息网一直关注研究15家跨国药企的年销售超过10亿美元的“重磅炸弹”药品数量变化,结果显示,2014年这一数量从上一年度的105个减少到95个,减幅约10%。 跨国药企财务绩效受到巨大冲击的主要原因还是归结于专利药物到期后的市场独占权损失、仿制药竞争、汇率不稳定、定价压力日增、研发投入预期收益较低、新产品开发和商业化困难重重或不断推迟,以及整体经济环境低迷等因素。尽管一些制药企业大力降低成本和削减研发费用,但是利润状况依旧“压力山大”。销售榜“后浪推前浪”前5强排序未变,GSK、礼来名次下滑,强生、吉利德“上位”在印度医药经济信息网的这份研究中,2014年前15强跨国药企分别为诺华(Novartis)、辉瑞(Pfizer)、赛诺菲(Sanofi)、罗氏(Roche)、默沙东(Merck)、强生(Johnson & Johnson)、葛兰素史克(GlaxoSmithKline)、阿斯利康(AstraZeneca)、吉利德科学(Gilead Sciences)、梯瓦(Teva)、艾伯维(AbbVie)、安进(Amgen)、礼来(Eli Lilly)、百时美施贵宝(Bristol-Myers Squibb)和拜耳(Bayer)。其5460亿美元的总收入中包括药品、疫苗、保健消费品、动物保健品和诊断试剂等,其中,占总收入7成以上的药品、疫苗部分销售额在2014年几乎停滞不前,与上一年度的4110亿美元相比,仍然徘徊在4090亿美元左右。

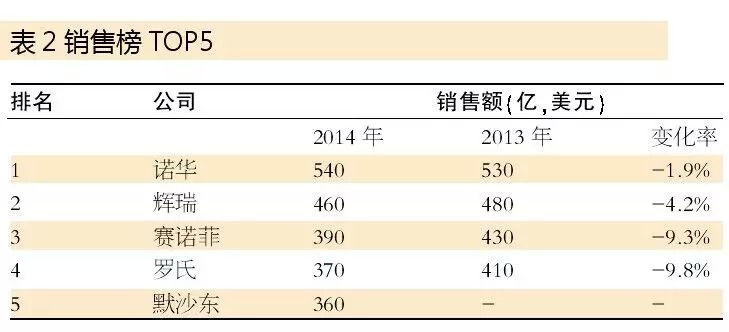

跨国药企财务绩效受到巨大冲击的主要原因还是归结于专利药物到期后的市场独占权损失、仿制药竞争、汇率不稳定、定价压力日增、研发投入预期收益较低、新产品开发和商业化困难重重或不断推迟,以及整体经济环境低迷等因素。尽管一些制药企业大力降低成本和削减研发费用,但是利润状况依旧“压力山大”。销售榜“后浪推前浪”前5强排序未变,GSK、礼来名次下滑,强生、吉利德“上位”在印度医药经济信息网的这份研究中,2014年前15强跨国药企分别为诺华(Novartis)、辉瑞(Pfizer)、赛诺菲(Sanofi)、罗氏(Roche)、默沙东(Merck)、强生(Johnson & Johnson)、葛兰素史克(GlaxoSmithKline)、阿斯利康(AstraZeneca)、吉利德科学(Gilead Sciences)、梯瓦(Teva)、艾伯维(AbbVie)、安进(Amgen)、礼来(Eli Lilly)、百时美施贵宝(Bristol-Myers Squibb)和拜耳(Bayer)。其5460亿美元的总收入中包括药品、疫苗、保健消费品、动物保健品和诊断试剂等,其中,占总收入7成以上的药品、疫苗部分销售额在2014年几乎停滞不前,与上一年度的4110亿美元相比,仍然徘徊在4090亿美元左右。 前5强制药企业的药品销售额排序没有变化(表2),后面的排名,强生取代GSK从第7上升至第6位,其年销售额从上一年度的280亿美元增长至320亿美元,增速达14.3%;GSK年销售额从350亿美元大幅下降至290亿美元,剧烈下滑17.1%;吉利德借助抗丙肝“明星药”Sovaldi从上一年度13.9亿美元猛增至102.83亿美元的高销售额的强力推动,公司整体年销售额从上一年度的110亿美元迅速增长至240亿美元,增幅达118%,排名从第13攀升至第9位;礼来则从第9下滑至第13位,其年销售额从上一年度的210亿美元下降至170亿美元,降幅达19.1%。前15强药企在美国市场的药品和疫苗销售额从1930亿美元增长至1980亿美元,微增2.6%,美国市场比重仍高达36.3%。诺华以220亿美元的年销售额在美国市场保持领先;强生在美国市场的销售成绩超过众多竞争对手,从第8上升至第2位,年销售额从140美元增长至170多亿美元,增速达21.4%;辉瑞的美国市场销售额从185.7亿美元下滑至171.64亿美元,降幅达7.6%,位居第3位;吉利德在美国市场夺得第4位,年销售额从55.69美元增长至168.59亿美元,猛增202.7%。另外,除安进、艾伯维和梯瓦的美国市场销售维持略增外,其他像罗氏、默沙东、赛诺菲、GSK、礼来、BMS和拜耳等主要药企的美国市场销售均受阻,销售额都出现不同程度的下滑。“重磅炸弹”风光不再43个药品销售增长,49个药品销售下滑年销售额过10亿美元的重磅炸弹药品专利到期损失给药企增长带来了很大压力。前15强制药企业拥有的重磅炸弹药品从上一年度的105个减少至95个,但总销售额从2300亿美元增长至2420亿美元,增速达5.2%。其中,43个药品销售增长,49个下滑,另外3个没有可比性。艾伯维治疗类风湿性关节炎的重磅炸弹药品修美乐(Humira)的销售继续保持冠军,年销售额从107.59亿美元提高至125.43亿美元,增长16.6%;吉利德的Sovaldi凭借快速增长取代GSK治疗呼吸系统疾病的舒利迭(Advair)而紧随其后居于亚军;舒利迭(Advair)的销售额从86.96亿美元迅速下滑至65.68亿美元,剧降24.5%;赛诺菲的糖尿病药物来得时(Lantus)和罗氏的抗肿瘤单抗药物美罗华(Rituxan)分别以77.11亿美元、69.73亿美元的销售额位列第3、4名,对应的变化幅度分别下滑了2%、10.7%;强生的抗类风湿免疫类单抗药物类克(Remicade)以年销售68.68亿美元取代罗氏抗肿瘤药阿瓦司汀(Avastin)上升至第5位,较上一年度销售额66.73亿美元增长2.9%;阿瓦司汀年销售额从70.23亿美元下滑至64.84亿美元,降幅7.7%,跌落至第7名。罗氏抗肿瘤药赫赛汀(Herceptin)销售额从68.26亿美元下滑至63.41亿美元,跌幅7.1%。而像诺华的治疗多发性硬化症药物芬戈莫德(Gilenya)、治疗晚期乳腺癌药物艾菲尼妥(Afinitor)和治疗慢性髓性白血病的第二代络氨酸激酶抑制剂尼洛替尼(Tasigna),安进的治疗骨质疏松与前列腺癌生物药癌骨瓦(Xgeva),强生的治疗前列腺癌药物阿比特龙(Zytiga)、治疗银屑病关节炎生物药思迪拉诺(Stelara)、治疗精神分裂症长效针剂善思达(Invega Sustenna)和治疗类风湿性关节炎生物药戈利木单抗(Simponi Aria),拜耳和强生的治疗急性冠脉综合征口服抗凝血药拜瑞妥(Xarelto),BMS的治疗黑素瘤生物药易普单抗(Yervoy),吉利德的抗艾滋病药物恩曲他滨片(Eviplera)和Stribild复方片等药物的销售都表现出了25%以上的强劲增长。研发热情“两极分化”辉瑞领衔研发投入增幅,GSK、礼来、赛诺菲大幅削减费用过去两年,一些重要药物由于专利到期和仿制药竞争而导致销售剧烈下滑。为解决专利到期问题,许多制药企业正在投入巨款开发新的重磅炸弹产品。前15强跨国药企2014年的研发费用合计增长了1.7%,从上一年度的849.17亿美元增加至863.19亿美元。其中,辉瑞的研发支出增幅最大,从66.78亿美元增长至83.93亿美元,增幅高达25.7%;阿斯利康的研发支出从48.21亿美元增长至55.79亿美元,增幅达15.7%;此外,吉利德、艾伯维和BMS等的研发支出也显示出了两位数的增长。相较之下,GSK、礼来、赛诺菲的研发费用大幅削减,从64.68、55.31、65.66亿美元分别减至53.59、47.34、58.23亿美元,降幅依次达17.1%、14.4%、11.3%。2014年,前15强药企的管理与市场销售以及其他等营业费用合计达1620亿美元,基本保持了稳定水平。其中,10家公司的营业费用下降,5家适度增加。前15强药企的税前利润调整额(PBTA)从1160亿美元增长至1250亿美元,增幅达7.3%。其中,默沙东、吉利德和梯瓦的PBTA利润实现了100%以上的强劲增长,而辉瑞、罗氏、GSK、阿斯利康、艾伯维和礼来的PBTA利润下滑明显。其中,GSK、辉瑞从上一年度的109.6亿美元、157.16亿美元分别降至46.1、122.4亿美元,降幅依次达57.9%、22.1%;艾伯维、礼来的降幅也分别高达55.6%、49.1%。前15强药企的备付税款(Tax provision)从上一年度的210.11亿美元增加至257亿美元;调整前净利润从953.5亿美元增加至990.48亿美元,增长了3.9%。诺华2014年利润部分包括了19.2亿美元的联盟企业收益,上一年度仅为6亿美元;而辉瑞的非连续性经营活动收益也达到了106.62亿美元。受到上述调整因素影响,前15强药企的净利总额从上一年度的1044.57亿美元下滑至958.01亿美元,下降8.3%。评析尽管面临着收入和净利润双双下降的经营压力,跨国药企还是保持了积极的市场开发劲头和新药研发热情,2014年期间费用率和研发强度分别增长了0.5%,特别是研发强度高达15%以上(表1),反映出市场营销拓展与技术研发创新始终是跨国药企发展战略的两大“引擎”。上一篇: 清热解毒中成药大品种是怎样“炼成”的?

前5强制药企业的药品销售额排序没有变化(表2),后面的排名,强生取代GSK从第7上升至第6位,其年销售额从上一年度的280亿美元增长至320亿美元,增速达14.3%;GSK年销售额从350亿美元大幅下降至290亿美元,剧烈下滑17.1%;吉利德借助抗丙肝“明星药”Sovaldi从上一年度13.9亿美元猛增至102.83亿美元的高销售额的强力推动,公司整体年销售额从上一年度的110亿美元迅速增长至240亿美元,增幅达118%,排名从第13攀升至第9位;礼来则从第9下滑至第13位,其年销售额从上一年度的210亿美元下降至170亿美元,降幅达19.1%。前15强药企在美国市场的药品和疫苗销售额从1930亿美元增长至1980亿美元,微增2.6%,美国市场比重仍高达36.3%。诺华以220亿美元的年销售额在美国市场保持领先;强生在美国市场的销售成绩超过众多竞争对手,从第8上升至第2位,年销售额从140美元增长至170多亿美元,增速达21.4%;辉瑞的美国市场销售额从185.7亿美元下滑至171.64亿美元,降幅达7.6%,位居第3位;吉利德在美国市场夺得第4位,年销售额从55.69美元增长至168.59亿美元,猛增202.7%。另外,除安进、艾伯维和梯瓦的美国市场销售维持略增外,其他像罗氏、默沙东、赛诺菲、GSK、礼来、BMS和拜耳等主要药企的美国市场销售均受阻,销售额都出现不同程度的下滑。“重磅炸弹”风光不再43个药品销售增长,49个药品销售下滑年销售额过10亿美元的重磅炸弹药品专利到期损失给药企增长带来了很大压力。前15强制药企业拥有的重磅炸弹药品从上一年度的105个减少至95个,但总销售额从2300亿美元增长至2420亿美元,增速达5.2%。其中,43个药品销售增长,49个下滑,另外3个没有可比性。艾伯维治疗类风湿性关节炎的重磅炸弹药品修美乐(Humira)的销售继续保持冠军,年销售额从107.59亿美元提高至125.43亿美元,增长16.6%;吉利德的Sovaldi凭借快速增长取代GSK治疗呼吸系统疾病的舒利迭(Advair)而紧随其后居于亚军;舒利迭(Advair)的销售额从86.96亿美元迅速下滑至65.68亿美元,剧降24.5%;赛诺菲的糖尿病药物来得时(Lantus)和罗氏的抗肿瘤单抗药物美罗华(Rituxan)分别以77.11亿美元、69.73亿美元的销售额位列第3、4名,对应的变化幅度分别下滑了2%、10.7%;强生的抗类风湿免疫类单抗药物类克(Remicade)以年销售68.68亿美元取代罗氏抗肿瘤药阿瓦司汀(Avastin)上升至第5位,较上一年度销售额66.73亿美元增长2.9%;阿瓦司汀年销售额从70.23亿美元下滑至64.84亿美元,降幅7.7%,跌落至第7名。罗氏抗肿瘤药赫赛汀(Herceptin)销售额从68.26亿美元下滑至63.41亿美元,跌幅7.1%。而像诺华的治疗多发性硬化症药物芬戈莫德(Gilenya)、治疗晚期乳腺癌药物艾菲尼妥(Afinitor)和治疗慢性髓性白血病的第二代络氨酸激酶抑制剂尼洛替尼(Tasigna),安进的治疗骨质疏松与前列腺癌生物药癌骨瓦(Xgeva),强生的治疗前列腺癌药物阿比特龙(Zytiga)、治疗银屑病关节炎生物药思迪拉诺(Stelara)、治疗精神分裂症长效针剂善思达(Invega Sustenna)和治疗类风湿性关节炎生物药戈利木单抗(Simponi Aria),拜耳和强生的治疗急性冠脉综合征口服抗凝血药拜瑞妥(Xarelto),BMS的治疗黑素瘤生物药易普单抗(Yervoy),吉利德的抗艾滋病药物恩曲他滨片(Eviplera)和Stribild复方片等药物的销售都表现出了25%以上的强劲增长。研发热情“两极分化”辉瑞领衔研发投入增幅,GSK、礼来、赛诺菲大幅削减费用过去两年,一些重要药物由于专利到期和仿制药竞争而导致销售剧烈下滑。为解决专利到期问题,许多制药企业正在投入巨款开发新的重磅炸弹产品。前15强跨国药企2014年的研发费用合计增长了1.7%,从上一年度的849.17亿美元增加至863.19亿美元。其中,辉瑞的研发支出增幅最大,从66.78亿美元增长至83.93亿美元,增幅高达25.7%;阿斯利康的研发支出从48.21亿美元增长至55.79亿美元,增幅达15.7%;此外,吉利德、艾伯维和BMS等的研发支出也显示出了两位数的增长。相较之下,GSK、礼来、赛诺菲的研发费用大幅削减,从64.68、55.31、65.66亿美元分别减至53.59、47.34、58.23亿美元,降幅依次达17.1%、14.4%、11.3%。2014年,前15强药企的管理与市场销售以及其他等营业费用合计达1620亿美元,基本保持了稳定水平。其中,10家公司的营业费用下降,5家适度增加。前15强药企的税前利润调整额(PBTA)从1160亿美元增长至1250亿美元,增幅达7.3%。其中,默沙东、吉利德和梯瓦的PBTA利润实现了100%以上的强劲增长,而辉瑞、罗氏、GSK、阿斯利康、艾伯维和礼来的PBTA利润下滑明显。其中,GSK、辉瑞从上一年度的109.6亿美元、157.16亿美元分别降至46.1、122.4亿美元,降幅依次达57.9%、22.1%;艾伯维、礼来的降幅也分别高达55.6%、49.1%。前15强药企的备付税款(Tax provision)从上一年度的210.11亿美元增加至257亿美元;调整前净利润从953.5亿美元增加至990.48亿美元,增长了3.9%。诺华2014年利润部分包括了19.2亿美元的联盟企业收益,上一年度仅为6亿美元;而辉瑞的非连续性经营活动收益也达到了106.62亿美元。受到上述调整因素影响,前15强药企的净利总额从上一年度的1044.57亿美元下滑至958.01亿美元,下降8.3%。评析尽管面临着收入和净利润双双下降的经营压力,跨国药企还是保持了积极的市场开发劲头和新药研发热情,2014年期间费用率和研发强度分别增长了0.5%,特别是研发强度高达15%以上(表1),反映出市场营销拓展与技术研发创新始终是跨国药企发展战略的两大“引擎”。上一篇: 清热解毒中成药大品种是怎样“炼成”的?