-

联系我们

地址:广州市越秀区大沙头路东四巷16号四楼

电话:020-87301042

传真:020-87303289

Email:gdzyxh@zkgroup.info

-

药业专题

- 您现在的位置:首页 > 药业专题

2014全球医药业超级并购暴增源于三大动力

信息来源:岭南中药网收集 发布时间:2014/12/31

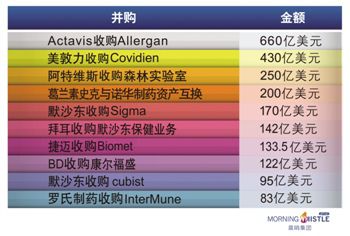

2014年随着药物研发成本不断提高,专利药物到期,市场上仿制药步步紧逼,全球医药行业的市场格局竞争日益激烈。医药行业百亿美元级的超级并购持续涌现,全球医药行业呈现三大并购趋势。

第一个明显的趋势是医药企业通过并购增强其产品线,拓展其强势领域的市场份额。

拜耳142亿美元收购默沙东的保健品业务,以增强在多个治疗领域和地区中的非处方药业务,从而一跃成为非处方药领域全球亚军,仅次于诺华和葛兰素史克合并后的业务规模。

罗氏制药以83亿美元收购美国生物制药公司InterMune,增强呼吸系统药物产品线。罗氏为收购InterMune支付了较高溢价,而高的溢价水平在生物科技领域并购案中并不鲜见,说明大型制药商对前景光明的新药物的争夺异常激烈。

第二个明显的趋势是医药企业通过并购丰富其产品多样性,扩大医药产品市场的竞争力。

Actavis 660亿美元收购Allergan,Allergan以肉毒杆菌药物Botox闻名,Botox在美容领域应用广泛。双方在眼科、皮肤科及美学领域的产品可以互补,合并后的新公司年销售额将高达230亿美元,跻身全球前十大制药公司。

第三个并购趋势是医药企业剥离非核心领域,将重点放置强势领域。

默沙东以142亿美元出售了消费者保健业务,诺华制药也分别剥离其动物保健业务和疫苗业务。这种资源整合也是制药公司降低风险的一个快捷方式,将主要的精力放在了更有优势的领域,剥离竞争力较较弱的业务。全球医药巨头也开始专注于各自的强势领域,5月份,诺华和葛兰素史克交换了逾200亿美元的资产。这种并购改组的方式最终目的是提高研发效率,在公司各自擅长的领域获得规模优势。